最終更新日:2025-09-30

税務調査は7月から本格化するってホント!?「個人」も厳しくチェック 調査はどのように行われ、どのように終わるのか

- 2025/07/07

- 2025/09/30

1年を通じて税務調査は行われているが、実は税務調査が本格化するのが毎年7月から。何故か!?それは、国税当局の人事異動が7月だからだ。ここから心機一転、調査官は1年間動き出すわけで、年間の調査ノルマもある程度決まっている。税務調査は部門ごとに行われるため企業だろうが個人だろうが関係なく行われる。個人も「富裕層」だけでなく、所得税の還付のある人、副業などをしていれば調査対象になることも。ここでは、意外に知られていない個人の税務調査に迫る。

ドラマなどを見ていると「税務調査は突然やってくる」という印象があるが、実は、特別な場合(無予告現況調査)を除いて、税務調査に来る前には電話で連絡がある。平成23年度税制改正で税務調査の法的根拠となる国税通則法が見直され、調査に際しての手続きが明確化された。特別な場合の無予告現況調査も、どのような場合に行うかは国税通則法に明記されている。無予告現況調査についての詳細はここでは省くが、通常の税務調査はどのような手順で行われるのだろうかー。意外に知られていない個人の税務調査に迫ってみる。

まずは、納税者に電話などで調査に伺いたい旨の連絡から始まる。顧問税理士が代理人として税務署に「代理権限証」を出していれば、その顧問税理士にも連絡が行く。

この連絡を「調査通知」と言う。「調査通知」は、

① 実地調査を行う旨

② 調査の対象となる税目

③ 調査の対象となる期間

を納税者に伝える。

そのあと「事前通知」が行われ、

① 調査を開始する日時

② 調査を行う場所

③ 調査の目的

④ 調査の対象となる税目

⑤ 調査の対象となる期間

⑥ 調査の対象となる帳簿書類その他の物件

⑦ その他調査の適正かつ円滑な実施に必要なものとして政令で定める事項

を伝える。

このときに実地調査が行われる日時等、納税者側の予定もあるためスケジュール確認される。

税務署から「調査したいのですか」の電話の後に修正申告すると・・・

この「調査通知」と「事前通知」だが、違いは単なる手続き上の問題だけではない。最も大きな問題は、“税金”の扱いが違ってくること。平成28年度税制改正により、国税通則法の一部が改正され「調査通知」という手順が追加された。それまでは「今度また正式な事前通知はしますが、この連絡は取り急ぎ調査をする旨の連絡です」「日程調整させてください」といったものは「事前通知」にならなかったことから、税務署から電話が来る入ると、「あっ、ばれたか」「あそこがヤバいかも」と改めて修正した申告書を提出する「修正申告」をしてしまえば、「事前通知」がされる前なら加算税という税金のペナルティーが課せられなかった。

こうした法の抜け穴的な行為をシャットアウトする目的から、「事前通知」の前に「調査通知」という仕組みを盛り込み、調査通知以後に修正申告書を提出すると加算税が課されることになった。

調査通知以後に修正申告書が提出され、かつ、その提出が調査による更正を予知してされたものでない場合、その申告に基づいて納めるべき税金に 5 %(期限内申告税額と50万円のいずれか多い額を超える部分は10%)の割合を乗じて計算した金額に相当する過少申告加算税が課されることになっている。

無申告加算税が課される場合の加算税割合は 5 %。図表の括弧書きは、加重される部分で、過少申告加算税の場合は、期限内申告税額と50万円のいずれか多い額を超える部分、無申告加算税については、50万円を超える部分に対する加算税割合を表している。

また、更正等を予知してされたものである場合には、調査通知の有無にかかわらず、加算税の対象になる。

【加算税割合】(太線枠部分が平成28年の改正箇所)

| 修正申告等の時期 | 過少申告加算税 | 無申告加算税 | ||

| 改正前 | 改正後 | 改正前 | 改正後 | |

| 法定申告期限等の翌日から調査通知前まで | 対象外 | 同左 | 5% | 同左 |

| 調査通知以後から調査による更正等予知前まで | 対象外 | 5% 〔10%〕 | 5% | 10% 〔15%〕 |

| 調査による更正等予知以後 | 10% 〔15%〕 | 同左 | 15% 〔20%〕 | 同左 |

実は、この「調査通知」と「事前通知」だが、税理士も違いを分かっていないことがある。税理士は誰もが税務調査対応に慣れているかと言うと、国税出身の税理士以外は、年齢にもよるが経験値が低いのが現実だ。なので、調査の立ち合いを依頼するとき、「調査通知」と「事前通知」の違いを確認してみても、最低限の知識があるのかを知るバロメーターになる。

帳簿書類等は何年まで遡って調べるのか?

さて、調査官が自宅を訪問するなど、いわゆる「実地調査」を行うに当たって、調査初日に調査官は、「身分証明書」及び「質問検査章」を納税者に提示する。要は「何者か?」「質問検査権に基づく税務調査である」ということを示すのだ。

実地調査に当たっては、基本的に「事前通知」以外のことはできない。たとえば、調査対象期間を示したのに、それ以前の帳簿書類の開示を求めてきたら、納税者になぜその帳簿書類の開示が必要なのかを説明する必要がある。

税務署が行う個人の調査は、基本的に2~3日で行われる。

国税出身の税理士によれば、個人(所得税)の調査期間は、「一般的に3年間遡って見られる。調査の結果、誤りが発見され、4年以前も同様の誤りが想定されると、5年間遡って調査されることがある。さらに、悪質な脱税が疑われる場合は、7年まで遡って調査される」としている。

調査により税務当局が申告書の所得は過少と判断し、申告した税金より多く納めてくださいと「更正決定」等するとき、原則、法定申告期限から5年。したがって、税務調査の遡及できる年分は通常5年となるのだ。しかし、悪質な所得隠しや不正手段による還付を受けている場合は、更正決定等することができる期間は、法定申告期限から7年。そのため前述した期間を遡って見られることになる。

それゆえ、個人事業主なら青色申告や白色申告に限らず、事業所得等(事業所得、不動産所得、山林所得)を生じるべき業務をやっていれば、帳簿などは7年、業務に関連して作成した請求書や領収書などの書類は5年保存しなければならないことが分かる。

調査官から「帳簿書類を見たい」との要請は断れるのか?

さて、税務調査では、調査官から「帳簿書類等を見せてください」と言われるが、これを拒否できないのかとの質問を受けることがある。基本的には、“正当な理由”がない限りはこれを拒むことはできない。罰則もあり、1年以下の懲役又は50万円以下の罰金という罰則が科されることがある(虚偽の帳簿書類を提示・提出したときも同じ)。

ただ、調査官は、その帳簿書類等の提示・提出が必要とされる趣旨を説明して、納税者の理解を得られるよう努めることが求められる。

では、どのような場合が拒否できる“正当な理由”なのかー。国税庁によれば「個々の事案に即して具体的に判断する必要がある」と具体的な説明は避けているが、「例えば、提示・提出を求めた帳簿書類等が災害等により滅失・毀損するなどして、直ちに提示・提出することが物理的に困難であるような場合が考えられる。ただ、確定的なことは最終的には裁判所が判断することとなる」としている。

因みに、税務調査の法的根拠となる「質問検査権」の範囲については、重要な判例がある。

「所得税法234条1項(現:国税通則法74条の2第1項)の規定は国税庁、国税局または税務署の調査権限を有する職員において当該調査の目的、調査すべき事項、申告の体裁内容、帳簿の記帳保存状況、相手方の事業の形態等諸般の具体的事情に鑑み、客観的な必要性があると判断される場合には、前記職権調査の一方法として同条1項各号規定の者に対して質問し、またはその事業に関する帳簿、書類その他当該調査事項に関連性を有する物件の検査を行う権限を認めた趣旨であってこの場合の質問検査の範囲、程度、時期、場所等実定法上特段の定めのない実施の細目については、右にいう質問検査の必要があり、かつ、これと相手方の私的利益との衡量において社会通念上相当な限度にとどまるかぎり、権限ある税務職員の合理的な選択に委ねられている」(最高裁昭和48年7月10日)

これは質問検査権に関する唯一の有名な判例だ。この判例、税理士でも知らない人が多いので、これを知っているか否かも、税理士の調査対応力・知識を図る一つと言える。

調査終了の法的手続きには3つに分かれる

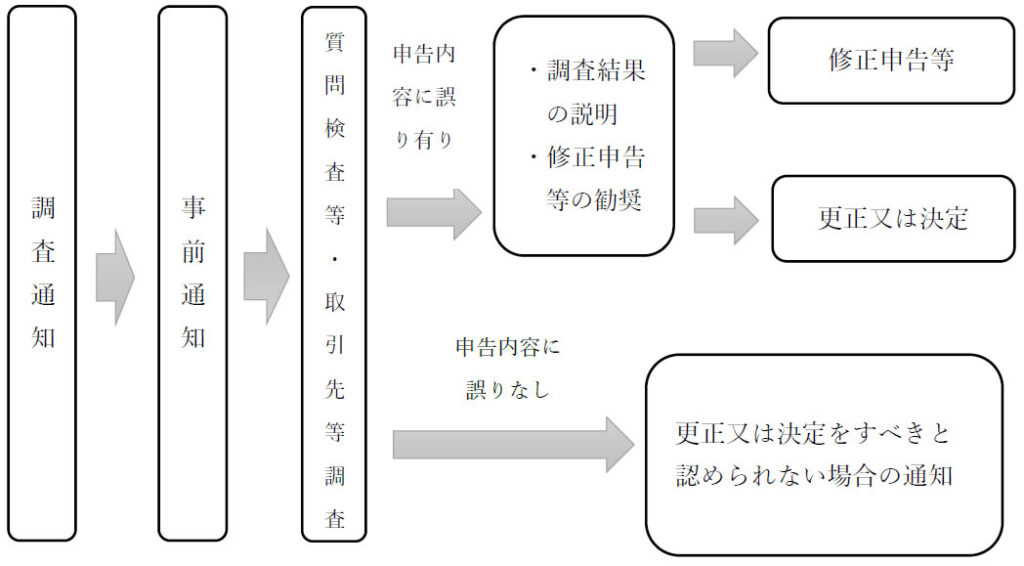

実地調査は調査通知に始まり、最終的に調査終了となるわけだが、終了は法的手続きとして3つに分かれる。これは国税通則法において明確に規定されている。そのため、それ以外に調査終了はない。それは、

1 申告内容に誤りナシ=「是認」

2 更正又は決定

3 修正申告

<税務調査の流れ>

実地調査の結果、「是認」と判断されたら、「申告書に誤りナシ」とされる税目、課税期間等を納税者に対して「是認通知」を書面等に通知する。税務調査において、本来は誤りがあるものの、誤り自体が軽微・税額が過少などの理由により調査官から「指導に留める」と判断されることがあるが、この場合も「指導に留める」となった以上、税務署は「是認通知」を発行する。

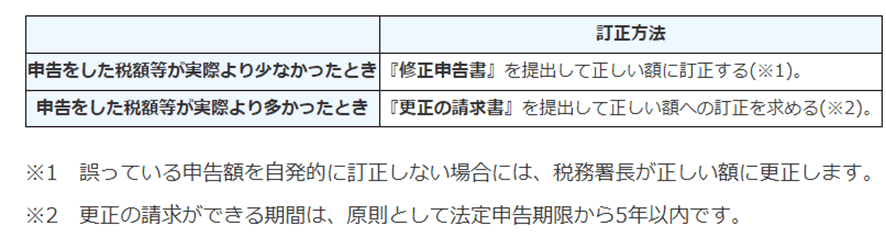

一方で、調査の結果、申告内容に誤りが認められた場合や、申告する義務がありながら申告していなかったことが判明した場合には、調査結果の内容、例えば、税目、課税期間、更正決定等をすべきと認める金額、その理由等について調査官から原則口頭(場合によっては、資料などを提示)により伝えられる。併せて、納付すべき税額及び加算税のほか、納付すべき税額によっては延滞税が生じることの説明をして、原則として一連の調査が終了する旨が説明される。

この場合、税務当局から修正申告または期限後申告の勧奨がある。修正申告等を勧奨される場合には、調査の結果について修正申告等した場合は、国税不服審判所に不服申立てをすることはできないが、更正の請求をすることはできる。更正の請求とは、確定申告を行った後で申告内容の間違いに気づいた際に行う手続き。いわゆる還付金の申請になるため、審査に通れば税金を取り戻せる。

(出典:国税庁HP「所得税 確定申告書作成コーナー」より)

なお、納税者が修正申告等の勧奨に応じない場合には、税務署長が「更正または決定」の処分を行う。その際、税務署長は処分の理由が記載された通知書が送付することになっている。

以上が個人の税務調査の流れだ。コロナ禍が明けて税務調査件数は増加傾向で、このまま来年の確定申告までは厳しい調査が実施される。

クローズアップインタビュー

会計業界をはじめ関連する企業や団体などのキーマンを取材し、インタビュー形式で紹介します。

税界よもやま話

元税理士業界の専門紙および税金専門紙の編集長を経て、TAXジャーナリスト・業界ウォッチャーとして活躍する業界の事情通が綴るコラムです。