最終更新日:2021-06-23

富裕層の海外資産を監視 「CRS」により海外口座情報189万件入手

- 2021/03/07

- 2021/06/23

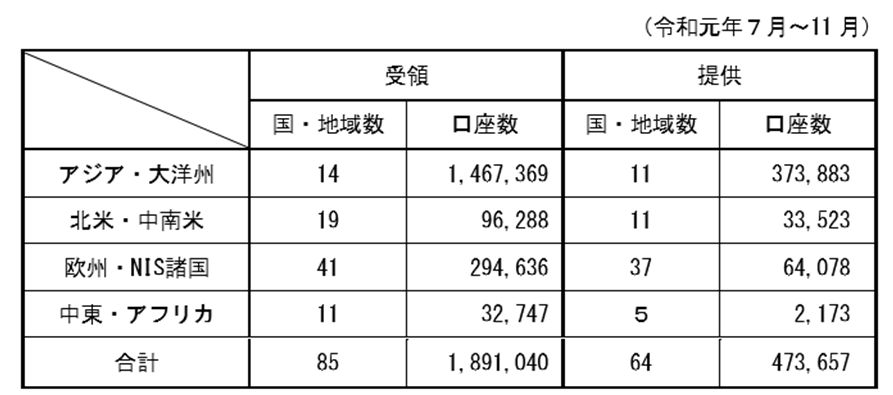

富裕層を中心に“国際”絡みの税務調査がますます厳しくなる。そのけん引役になるのがCRS(共通報告基準)だ。国税庁は2019年12月、海外の税務当局と金融口座情報を交換するCRSにより、2019年11月末時点で日本の個人や法人が海外に保有する金融口座情報189万件を85か国・地域から入手した。

対象は金融機関のほか、証券、保険、投資など範囲大

CRSがスタートした2018年は、64か国・地域から55万件の受領だったことからすると、2年目は大幅増加。理由は、初回の2018年の情報交換では、残高1億円超の口座などを対象としたのに対し、2回目の情報交換では残高1億円以下の口座も加わったからだ。

CRSは、非居住者に係る金融口座情報を各国税務当局間で交換するために、相手国政府にその口座情報を共通の基準で報告する仕組み。かつては、各国で情報の整理の仕方が異なっており、円滑な情報交換が難しかったことから、経済開発協力機構(OECD)が2014年2月、CRSを策定して公表。金融機関の負担を軽減しつつ、金融資産の情報を各国税務当局間で効率的に交換し、国際的な脱税や租税回避に対処するために設けられた。

CRSの対象となる金融機関は銀行だけでなく、証券会社、保険会社、投資ファンドやカストディアン(有価証券の保管・管理を行う金融機関)も含まれる。

交換される口座情報は、

- 個人情報:氏名、住所、生年月日、居住国、納税者番号(マイナンバー)、口座番号

- 収入情報:利子、配当、株・社債の譲渡代金などの年間受取総額

- 残高情報:預貯金残高、有価証券残高などの口座残高口座保有者の氏名・住所、納税者番号、口座残高、利子・配当等の年間受取総額等

すでに、国税庁では、2019年事務年度の税務調査の調査先選定において、実際にCRSで入手した海外口座情報を活用し、海外不動産や預金情報を掴んで申告漏れを発見している。

すでに、国税庁では、2019年事務年度の税務調査の調査先選定において、実際にCRSで入手した海外口座情報を活用し、海外不動産や預金情報を掴んで申告漏れを発見している。

「国外財産調書」が未提出なら加算税5%

国税OB税理士は、「税務調査は、無申告額が大きい順に実施していると聞く。CRSを活用した金額感は、無申告の海外口座残高が都市部で5億円前後、地方は2~3億前後で調査が行われているようだ」という。また、「シンガポールや香港所在の無申告海外口座が特に調査されている。オーストラリア所在の預金口座は、CRS開始前から重点調査対象だ」と指摘する。

CRSを活用した調査方法としては、受領したCRS情報から、利子・配当等の申告漏れや相続財産の申告漏れをチェックするほか、国外送金等調書・国外財産調書などの各種調書やすでに保有しているさまざまな資料情報等と併せて分析。課税上問題があると見込まれる者を抽出し、税務調査を実施するようだ。

さらに「自主的に海外資産の申告をした場合でも、海外資産残高が5億円以上のときは、資産形成の経緯、他に海外資産はないか、税務処理は適切かなどを確認するため税務調査を実施する可能性が高い」としている。

海外資産の無申告事案などに対する税務調査は、とくに相続税財産の申告漏れという観点から一層厳しくなることが考えられる。なぜなら、無申告事案は税法解釈の見解の対立になりにくく、税務調査の効率が非常に高い。この場合、納税者は加算税の軽減・免除が受けられないだけでなく、「国外財産調書」が未提出の場合は加算税5%が課され、さらに重加算税の対象となる可能性もあるためだ。基本的に税理士が関与していれば、無申告と無縁かもしれない。しかし、中には海外資産を隠している関与先も少なからずいる可能性もある。CRSを活用した税務調査には税理士も注視しておきたい。

「いいね!」をしよう

- 最新情報をお届け!

- Follow @kaikeihaku

- Tweet to @kaikeihaku

クローズアップインタビュー

会計業界をはじめ関連する企業や団体などのキーマンを取材し、インタビュー形式で紹介します。

-8-300x200.jpg)

税界よもやま話

元税理士業界の専門紙および税金専門紙の編集長を経て、TAXジャーナリスト・業界ウォッチャーとして活躍する業界の事情通が綴るコラムです。