最終更新日:2022-11-06

国税庁 副業300万円問題で通達修正 「事業所得」なら帳簿保存を義務に

- 2022/11/05

- 2022/11/06

執筆者

宮口 貴志

KaikeiBizline論説委員兼編集委員

税金の専門紙「納税通信」、税理士業界紙「税理士新聞」の元編集長。現在は一般社団法人租税調査研究会の事務局長であり、会計事務所ウオッチャー、TAXジャーナリストとして活動。㈱ZEIKENメディアプラス代表取締役社長。

政府の進める多様な働き方に対応するため国税庁では、所得税基本通達を見直し、所得300万円以下なら「雑所得」という基準を設ける予定だったが、国民の強い反発により、金額による線引きではなく「帳簿保存の有無」で判断することに修正した。副業を営むビジネスパーソンの多くが、一律「300万円」としなかったことに喜びの声を上げているが、インボイス制度の導入、電子帳簿保存制度の適用などを考えると、専門家の間では、結局のところ厳しいハードルが設けられたとの声も聞こえてくる。

1.パブコメ反対意見は実に7千件超

国税庁は2022年8月1日、「2022年分以後の所得税において、副業収入が300万円以下なら、事業所得ではなく雑所得として取り扱う」という、所得税基本通達の改正案を公表した。「事業所得」か「雑所得」かの違いで、税の優遇措置が雲泥に違うため、税の専門家をはじめ納税者からも「今回の通達改正は、副業を推進する政府の方針に逆行するものではないか」「本業か副業かで所得区分を判断すべきではない」など多くの反対意見が寄せられた。その数なんと1カ月間で7059件。国税庁もかつてない反応に10月7日、修正案の300万円基準案を見直し、「帳簿保存の有無」で事業所得とみなすということを明らかにした。

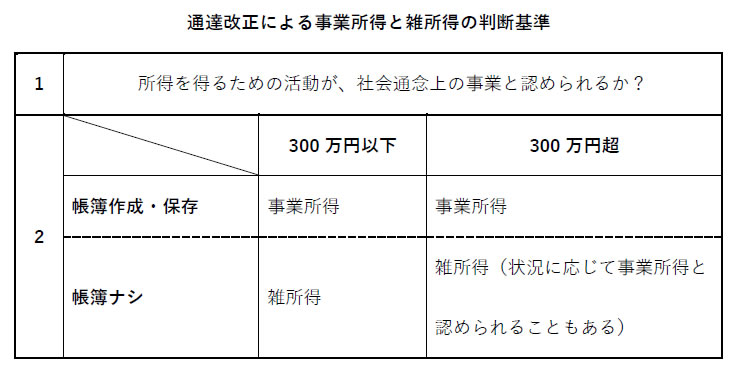

具体的には、

- 所得を得るための活動が、社会通念上事業と認められるもの

- 帳簿書類の保存があることで、事業所得と判断する(下の図参照)。

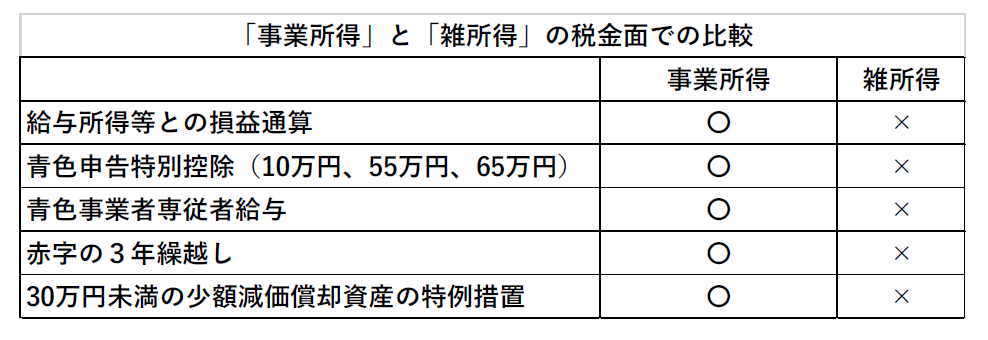

事業所得か雑所得での税の優遇措置の違いは、以下の違いがある。

つまり、雑所得なると、経費に落とせるのは「総収入金額―必要経費」のみで、節税できる範囲がかなり限定されるのだ。

2.損益通算や控除が使えず

今回、国税庁が通達を改正しようとした背景には、副業を利用した不当な節税が横行しているためだ。例えば、本業の給与収入を減らす目的で、副業で赤字を計上、事業所得で申告すれば給与所得と損益通算できるため、赤字額が大きければ還付を狙える。つまり、十分な給与所得があるのに、税金を納めないどころか還付させようというのだ。

税務当局は多様な働き方の推進という一方で、適正納税を実現する目的から、主たる所得でないものは年間所得300万円をハードルに雑所得とするという通達改正案を示した。この300万円基準の根拠は、令和2年度税制改正により所得税法(232条)等で、業務に係る雑所得について、前々年の収入金額が 300 万円を超える場合には、取引に関する書類の保存を義務づけ、収入金額 300万円以下の小規模事業者に関しては、取引に関する書類の保存を求めないとされたことに起因する。

これまでの流れからすると、国税庁の意見募集は、「とりあえず納税者から意見を聞いた」という程度で、内容が見直されることはほぼなかった。それが今回は、納税者から想定以上の意見が寄せられ、無視できないと判断したことから「帳簿保存の有無」を持って事業所得とすると修正したもの。

3.「事業所得」認める条件に「帳簿書類の保存」

とはいうものの、事業所得と認める条件として、「帳簿書類の保存」というハードルを設けた。「帳簿書類」とひと口に言っても、法人税や所得税では、帳簿書類等の保存を7年間と定めており、税務当局の求めに応じて、それらを何時でも提示できるようにしておかなければならない。また、2023年10月1日からは適格請求書等保存方式(インボイス制度)がスタートするほか、2024年1月1日からは取引先とメールで請求書等のやり取りを行っていれば、電子帳簿保存法(電帳法)に対応した保存が義務付けられる。

電帳法対応は、

- いわゆるEDI取引

- インターネット等による取引

- 電子メールにより取引情報を授受する取引(添付ファイルによる場合を含む)

- インターネット上にサイトを設け、このサイトを通じて取引情報を授受

など、通信手段は問わないとされ、電子データの保存に関しては、「電子計算機処理システムの概要を記載した書類の備付け」や「見読可能装置の備付け」「電子データの訂正・削除・追加の履歴の確保」「検索機能の確保」などの可視性が求められる。

副業をしている人にとっては、帳簿書類の保存は、業務的にかなりの負担になることが容易に予想される。税務当局としては、帳簿書類を確認できれば、適正取引か否かの判断がしやすくなるわけで、300万円基準に拘る必要もない。

改正後は、2022年1月以降の所得税に遡って適用される。つまり、来年の確定申告から適用されるわけだ。副業300万円問題の見直しは、一見すると国税庁の弾力的な取り扱いにも見えるが、実務的にはかなり厳しい要件であると言える。税の取扱いが、政府が進める多様な働き方の推進にブレーキをかけるのではないかとの声も少なくない。

クローズアップインタビュー

会計業界をはじめ関連する企業や団体などのキーマンを取材し、インタビュー形式で紹介します。

税界よもやま話

元税理士業界の専門紙および税金専門紙の編集長を経て、TAXジャーナリスト・業界ウォッチャーとして活躍する業界の事情通が綴るコラムです。