最終更新日:2022-12-21

速報 令和5年度税制改正大綱 相続税・生前贈与の持ち戻しが3年から7年に インボイス 「免税事業者」から「課税事業者」なら当面、消費税負担は2割

- 2022/12/19

- 2022/12/21

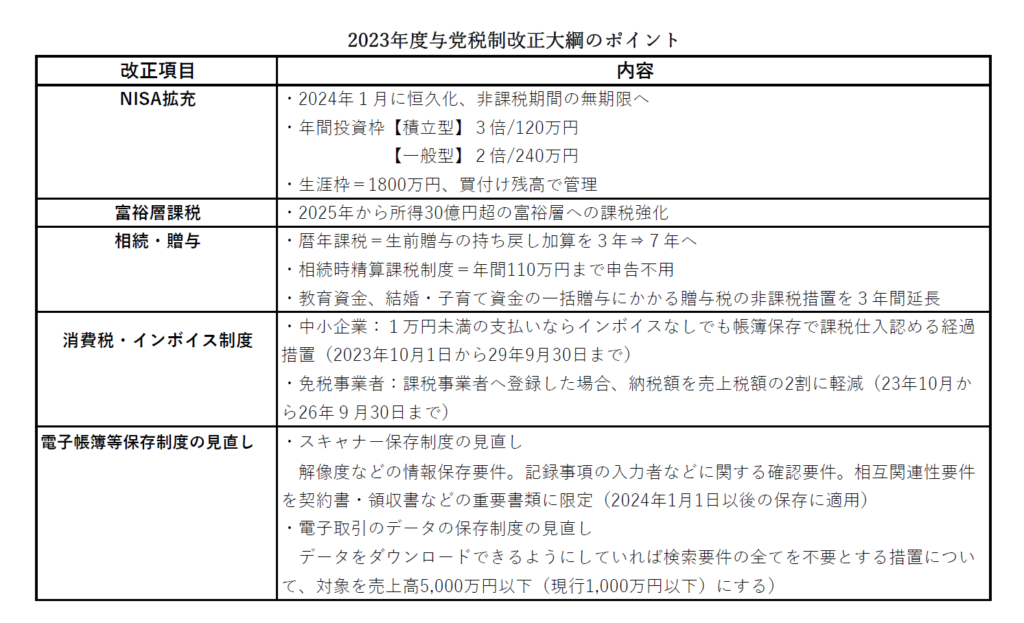

自民・公明両党は12月16日、令和5年度税制改正大綱を決定した。「貯蓄から投資」の流れを加速するため、少額投資非課税制度「NISA」の抜本的な拡充・恒久化を行うほか、株式譲渡益に課税しないなどのスタートアップ・エコシステムの抜本的強化に向けた具体的な方策などの改正事項が盛り込まれた。このほか、インボイスの円滑な実施に関する改正や電子帳簿等保存制度(電帳法)の見直しが挙げられている。

執筆者

宮口 貴志

KaikeiBizline論説委員兼編集委員

税金の専門紙「納税通信」、税理士業界紙「税理士新聞」の元編集長。現在は一般社団法人租税調査研究会の事務局長であり、会計事務所ウオッチャー、TAXジャーナリストとして活動。㈱ZEIKENメディアプラス代表取締役社長。

NISAの拡充・恒久化へ

令和5年度与党税制大綱では、「資産所得倍増プラン」の実現に向け、中間層を中心に幅広い資本市場への参加を通じて成長の果実を享受できる環境整備として、NISAの大幅な拡充・恒久化が盛り込まれた。

大綱では、現行の「つみたてNISA」と「一般NISA」を合体させ、どちらも使えるようにする。新たなNISAでは、一定の投資信託を対象とする長期・積立・分散投資である「つみたて投資枠」を120万円とする。これは、現行のつみたてNISAが年間 40 万円なので、約3倍の拡充となる。加えて、上場株式への投資が可能な現行の一般NISAの役割を引き継ぐ「成長投資枠」を設け、「つみたて投資枠」との併用を可能とする。

「成長投資枠」の年間投資上限額は240万円とし、現行の一般NISAの年間 120 万円の2倍まで拡充する。これにより、年間投資上限額の合計は 360 万円となり、英国ISA(約 335 万円)を上回る規模を実現する。

このほか、年間投資上限額とは別に、一生涯にわたる非課税限度額も設定。現行つみたてNISAが800万円だったものを、1800万円まで拡充。「成長投資枠」は、現行一般NISAの600万円の2倍増の1200万円とする。

個人型確定拠出年金(iDeCo、イデコ)加入可能年齢の70歳への引き上げや、拠出限度額引き上げは、2024年の公的年金の財政検証にあわせ所要の措置及び具体案の検討を進めることとしている。

相続税の持ち戻しが3年から7年に延長

贈与については、年間110万円までなら贈与税がかからないが、相続が発生すると、死亡から遡って3年間は相続財産に加算される。大綱では、この3年の期間を7年に延長するとしており、延長した期間(4年間)に受けた贈与のうち一定額は、相続財産に加算しないことが盛り込んだ。 このほか、2023年に特例期限が切れる「教育資金の一括贈与にかかる贈与税の非課税措置」「結婚・子育て資金の一括贈与にかかる贈与税の非課税措置」については、富裕層の節税的利用に繋がらないように所要の見直しのうえ、「教育資金」が適用期限を3年、「結婚・子育て資金」を2年延長するとした。

超富裕層への課税強化

株式や土地など資産による所得が多い富裕層への課税を強化するため、1年間の総所得が30億円を超えるような著しく所得の高い人200~300人を対象に、3年後の所得から課税を強化することが盛り込まれた。

株式や土地、建物の売却益や給与、その他の所得を合算した「合計所得金額」から特別控除額として3億3千万円を差し引き、22.5%をかけた金額が通常の所得税額を上回る場合に差額を申告納税してもらう。負担額は所得に応じて増え、年間所得50億円だと現行より2~3%増え、金額では1億~1.5億円の増税になる。

消費税・インボイス制度の見直し

2023年10月からスタートする適格請求書等保存方式、いわゆるインボイス制度については、2つの負担軽減策が盛り込まれた。

1つが、免税事業者がインボイス制度に伴い課税事業者に変わった際の負担軽減措置。23年10月から3年間の期限つきながら、納税額を売上税額の2割に軽減する。この措置によって、簡易課税制度の適用を受ける場合に比べ、更に事務負担が軽減される可能性が高い。

2つ目は、インボイス発行と受領の事務負担の軽減だ。一定規模以下の事業者の少額の取引は、帳簿だけで仕入れ税額控除を可能とする事務負担軽減策を6年間設ける。具体的には、前々事業年度等の基準期間の課税売上高が1億円以下の事業者については、令和5年10月1日から6年間、1万円未満の課税仕入れについて、帳簿のみの保存で仕入税額控除を可能とするもの。基準期間の課税売上高が1億円超の場合でも、前事業年度等開始の日以後6月間の課税売上高が5千万円以下である場合は、この軽減措置の対象となる。

このほか、振込手数料の取り扱いについて、値引きとして処理するときに必要な「返還インボイス」の交付義務を免除する。

なお、インボイスの登録事業者になるための登録手続きが見直され、課税期間の初日から登録を受ける場合の申請書(登録申請書)提出期限や課税期間の初日から登録を取消す場合の届出書(登録取消届出書)提出期限が、課税期間の初日の1月前の日から15 日前の日に緩和されることが盛り込まれた。

電帳法の「宥恕期間」の期限切れへの対応策

2023年12月末で電子帳簿保存法(電帳法)の「電子データで受け取った書類の電子保存義務」の「宥恕措置」が期限切れとなるが、これに変る事業者向けの救済措置が設けられる。

具体的には、新たな猶予措置の創設だ。原則は、電帳法に定める保存要件にしたがって電子データを保存しなければならないが、システム対応等の理由で電帳法に対応した適切な保存ができなかった事業者については、新たな猶予措置を設け救済していく。適用要件としては、

- 税務署長が相当の理由があると認める場合(手続不要)で、

- 税務調査等の際に「プリントアウトしたものを提示・提出できる」かつ、「データのダウンロードの求めに応じることができる」場合だ。

なお、2023年12月末までの宥恕措置は適用期限到来をもって廃止される。

また、電帳法では、検索機能の確保の要件の見直しも盛り込まれた。

電子取引データの保存に当たっては、検索機能の確保が必要と定められているが、そのためには、システムを入れる場合にはコストがかかり、システムを入れないで、ファイル名や一覧表作成により検索機能を確保するには、それなりの事務負担もかかる。そのため、大綱では、税務調査において電子データのダウンロードの求めに応じることを前提として、

①前々事業年度等の売上高5千万円(現行1千万円)以下の者、あるいは、

②データを出力した書面(整然とした形式及び明瞭な状態で出力され、取引年月日その他の日付及び取引先ごとに整理されたものに限る。)の提示・提出の求めに応じることができるようにしている者

を対象に、検索要件以外の保存要件にしたがって保存すれば、検索要件は全て不要とした。

(*現行制度では、前々事業年度等の売上高が1千万円以下の者で、税務調査でデータのダウンロードの求めに応じる場合には、全ての検索要件が不要となっている)

このほか、電帳法の「スキャナー保存」については、スキャナーで読み取った際の解像度、階調などの情報保存要件を廃止。また、記録事項の入力者などに関する情報の確認要件も廃止する。

相互関連性要件については、契約書・領収書などの重要書類に限定する。24年1月1日以後の保存に適用する。

研究開発税制を拡充

一般試験研究費の税額控除率の下限を1%に引き下げたうえ、上限を14%とする特例の適用期限を3年延長する。23年4月1日から26年3月31日までの間に開始する各事業年度の控除税額の上限は、増減試験研究費割合が4%を超える部分1%当たり当期の法人税額の0.625%(5%を上限とする)を加算し、増減試験研究費割合がマイナス4%を下回る部分1%当たり当期の法人税額の0.625%(5%を上限とする)を減算する特例を設ける。

暗号資産の評価の見直し

暗号資産(仮想通貨)の評価方法等の見直しが盛り込まれた。具体的には、「法人が事業年度末において有する暗号資産のうち時価評価により評価損益を計上するものの範囲から、次の要件に該当する暗号資産を除外する」とされた。

その要件とは、

「法人が事業年度末において有する暗号資産のうち時価評価により評価損益を計上するものの範囲から、次の要件に該当する暗号資産を除外する」というもの。

イ 自己が発行した暗号資産でその発行の時から継続して保有しているものであること

ロ その暗号資産の発行の時から継続して、(イ)「他の者に移転することができないようにする技術的措置がとられていること」、(ロ)「一定の要件を満たす信託の信託財産としていること」のいずれかにより譲渡制限が行われているものであること。

つまり、自己が発行したトークン(暗号資産)限定で、決算時の含み益の課税がなくなる。

スタートアップ支援

スタートアップ支援は、保有株式の譲渡益を元手に創業した場合や、個人投資家がエンジェル投資でシード期のスタートアップに再投資した場合、株式譲渡益に課税しない新たな制度を設ける。非課税上限額を20億円とした。

また、人材の海外流出を招くとしてこれまで問題視されてきた「期末時価評価課税」の改正が盛り込まれた。これまでだと、国内法人がトークンを自社発行した場合、これを売却せず保有しているだけで期末に時価評価して課税される税制が取れてきた。

クローズアップインタビュー

会計業界をはじめ関連する企業や団体などのキーマンを取材し、インタビュー形式で紹介します。

-300x200.jpg)

-8-300x200.jpg)

税界よもやま話

元税理士業界の専門紙および税金専門紙の編集長を経て、TAXジャーナリスト・業界ウォッチャーとして活躍する業界の事情通が綴るコラムです。